Geschäftskredit Vergleich: Die 9 besten Anbieter 2026

Ein Geschäftskredit kann ein nützliches Werkzeug sein, um kurzfristige finanzielle Engpässe zu überwinden und das langfristige Wachstum Ihres Unternehmens anzukurbeln. Die Beantragung eines Unternehmenskredites kann aber kompliziert und langwierig sein. Unterschiedliche Angebote, zahlreiche Konditionen und hohe Voraussetzungen machen den Antragsprozess alles andere als einfach.

Unser Geschäftskredit Vergleich schafft Klarheit. In diesem Artikel schaffen wir einen Überblick über die wichtigsten Voraussetzungen für Geschäftskredite und die gängigsten Kreditformen und stellen Ihnen die 9 besten Geschäftskredite 2026 vor.

|

Das Wichtigste auf einen Blick: 💡

|

Was ist ein Geschäftskredit? Definition

Ein Geschäftskredit ist eine Kreditform, die speziell für Unternehmen und Selbstständige entworfen wurde. Geschäftskredite dienen dazu, unternehmerische Aktivitäten zu finanzieren. Sie kommen etwa zur Existenzgründung, dem Einkauf von Betriebsmitteln und Geschäftsausstattung, zur Deckung kurzfristiger Liquiditätsengpässe und zur Finanzierung langfristiger Investitionen zum Einsatz.

Geschäftskredite sind zweckgebundene Finanzierungen für Unternehmen und Selbstständige, die mit klaren Bedingungen ausgestellt werden und der Deckung betrieblicher Ausgaben gelten.

Unternehmenskredite sind zweckgebunden. Sie müssen mit ausreichender Begründung und unter Nachweis der Bonität beantragt und werden mit klaren Laufzeiten, Kosten und in einer bestimmten Höhe ausgestellt.

Sie stellen ein beliebtes Werkzeug für Unternehmen dar, weil sie in unter bestimmten Umständen überlebenswichtig sein können und in anderen einen nützlichen Wachstumskatalysator darstellen.

Wann ist ein Geschäftskredit sinnvoll? Vor- und Nachteile

Ein Geschäftskredit kann an unterschiedlichen Punkten der Unternehmensexistenz sinnvoll sein. Er ermöglicht große Erstinvestitionen, schafft Liquidität, wenn der Cashflow einmal kleiner ist, und erlaubt Ihnen, Ihr Unternehmen schneller zu marschieren. Er ist allerdings nicht ohne seine Tücken.

Dies sind die gängigsten Vor- und Nachteile von Geschäftskrediten, die Sie vor der Entscheidung über einen Kredit berücksichtigen sollten:

|

Vorteile Geschäftskredite |

Nachteile Geschäftskredite |

|

|

Diese Voraussetzungen gelten für Geschäftskredite

Die Beantragung eines Geschäftskredites kann viel Zeit in Anspruch nehmen und dennoch erfolglos sein. Deshalb ist es essentiell, dass Sie sich sauber vorbereiten, bevor Sie einen Geschäftskredit beantragen. Denn auch wenn Neobanken mit schnellen Prozessen und niedrigen Hürden winken, gilt stets: Sie müssen bestimmte Voraussetzungen erfüllen.

Dies sind typische Voraussetzungen, die Sie für eine erfolgreiche Kreditanfrage erfüllen müssen:

- Grundvoraussetzungen: Bevor Sie sich um den Geschäftskredit selbst sorgen, müssen Sie einige Grundvoraussetzungen erfüllen. Ihr Unternehmen muss seinen Sitz in Deutschland haben und in manchen Fällen auch mehrere Jahre existiert haben.

- Formelle Kreditanfrage: Haben Sie sich für einen Kredit entschieden, müssen Sie eine formelle Kreditanfrage stellen. Diese umfasst grundlegende Informationen zu Ihrem Unternehmen und Daten zum gewünschten Kredit (z. B. Kredithöhe, Laufzeit, Raten, etc.). Bei Neobanken ist die Kreditanfrage i. d. R. vereinfacht möglich.

- Begründung der Kreditanfrage: Als Teil der Kreditanfrage müssen Sie schlüssig erklären, wofür der Kredit verwendet wird, warum ein Kredit in dieser Höhe erforderlich ist und entsprechende Dokumente vorlegen. Befindet sich Ihr Unternehmen noch in der Gründung oder existiert erst seit kurzer Zeit, legen Sie an dieser Stelle Ihren Businessplan vor.

- Bonitätsprüfung Ihres Unternehmens: Kreditgeber prüfen Sie vor der Kreditentscheidung auf Herz und Nieren. Einerseits prüfen sie die Kompetenz des Unternehmens sowie Umsätze, Eigenkapital und Sicherheiten. Andererseits führen sie einem umfassende Bonitätsprüfung anhand von Bilanzen, GuV-Rechnungen, BWAs, Investitionsplanungen, offenen Verbindlichkeiten, uvm. durch.

Diese Arten von Geschäftskrediten gibt es

Je nachdem, in welcher geschäftlichen Situation Sie sich befinden, wie viele Mittel Sie benötigen und wofür Sie diese benötigen, gibt es unterschiedliche Arten von Geschäftskrediten, die für Sie interessant sind. Diese unterscheiden sich in der Höhe, der Laufzeit, den Kosten in Form von Zinsen, den Raten und weiteren Details.

Diese Arten von Geschäftskrediten könnten für Sie in Frage kommen:

- Gründerkredite: Diese Kreditform ist speziell auf Unternehmen ausgerichtet, die sich in der Gründung befinden oder erst seit kurzer Zeit existieren. Da sie noch nicht über jahrelange finanzielle Dokumentation oder großes Eigenkapital verfügen, haben diese nämlich oft keinen Zugang zu klassischen Geschäftskrediten.

- Klassische Geschäftskredite: Mittlere und große Kredite in sechs- bis siebenstelliger Höhe werden i. d. R. in Form klassischer Ratenkredite aufgenommen. Typische Ratenkredite sind etwa Bau-, Investitions- und Betriebsmittelkredite. Etablierte Unternehmen mit hohem Eigenkapital und Sicherheiten haben besseren Zugang zu klassischen Krediten zu guten Konditionen.

- Kontokorrentkredite: Kleine, vier- bis fünfstellige Kredite mit kurzer Laufzeit sind oft nicht mit langwierigen Antragsprozessen vereinbar. Kontokorrentkredite bieten eine schnelle Finanzierungsmöglichkeit, um kurzfristige finanzielle Engpässe zu überwinden. Kontokorrentkredite sind für gewöhnlich an ein Geschäftskonto geknüpft und werden über dieses getilgt.

- Kredite für Selbstständige: Ähnlich wie der Gründerkredit ist diese Kreditform auf eine Gruppe ausgerichtet, die bei der Beantragung klassischer Kredite benachteiligt ist. Selbstständige und Freiberufler profitieren bei Krediten für Selbstständige von maßgeschneiderten Gewährungsprozessen und Konditionen.

- Kredite ohne Eigenkapital: Besitzen Sie kein Eigenkapital, haben Sie es deutlich schwieriger, einen Kredit von der Hausbank zu bekommen. Spezielle Startgelder, Förderprogramme und alternative Lösungen wie z. B. Crowdfunding-Plattformen bieten Kredite ohne Eigenkapital an.

Kurzfristige Finanzspritze gesucht? Tauchen Sie tiefer in die Details von Kontokorrentdkrediten ein und finden Sie heraus, ob diese für Sie geeignet sind.

Geschäftskredit Vergleich: Die 9 besten Anbieter 2026 im Überblick

So weit, so gut. Aber welcher Geschäftskredit passt denn nun in Ihrem Fall? In unseren Geschäftskredit Vergleich testen und präsentieren wir die besten Kreditgeber in Deutschland und verraten Ihnen, welcher Anbieter für Sie geeignet ist.

Dies sind die besten Geschäftskredite 2026 im Vergleich:

Geschäftskredite für Existenzgründer

Starten Sie gerade erst in Ihre betriebliche Existenz? Sichern Sie sich einen Geschäftskredit für Existenzgründer, um sich wichtige Mittel für die Existenzgründung zu sichern.

1. Sparkasse

Die Gründungsfinanzierung der Sparkasse ist Ihr Schlüssel zu den öffentlichen Fördermitteln der KfW. Gründerkredite, auf die Sie sich bewerben können, sind der ERP-Gründerkredit “Startgeld”, der ERP-Förderkredit “Gründung und Nachfolge” und der ERP-Förderkedit “KMU”. Die Beantragung über die Sparkasse sichert Ihnen eine professionelle Beratung durch die Bank, Hilfe bei der Erstellung eines Businessplans und wichtiges Eigenkapital durch die Beteiligungsgesellschaften der Sparkassen-Finanzgruppe.

Die Gründungsfinanzierung der Sparkasse ist Ihr Schlüssel zu den öffentlichen Fördermitteln der KfW. Gründerkredite, auf die Sie sich bewerben können, sind der ERP-Gründerkredit “Startgeld”, der ERP-Förderkredit “Gründung und Nachfolge” und der ERP-Förderkedit “KMU”. Die Beantragung über die Sparkasse sichert Ihnen eine professionelle Beratung durch die Bank, Hilfe bei der Erstellung eines Businessplans und wichtiges Eigenkapital durch die Beteiligungsgesellschaften der Sparkassen-Finanzgruppe.

Für wen dieser Geschäftskredit geeignet ist:

- Deutsche Start-Ups mit geringem Eigenkapital

- Junge Unternehmen mit niedriger Liquidität (Tilgungsfreiheit zu Beginn)

2. KFW

Deutsche Geschäftskredite für Existenzgründer werden in den meisten Fällen durch die KfW bereitgestellt. Die Gründerkredite der KfW, kurz für Kreditanstalt für Wiederaufbau, können Sie über Ihre Hausbank, aber auch direkt bei der KfW beantragen. Das “Startgeld” ist etwa für Investitionen und laufende Kosten vorgesehen und sichert Ihnen bis zu 125.000€ und zwei tilgungsfreie Jahre bei einem effektiven Jahreszins von 3,44 % zu. Eigenkapital ist für diesen Kredit für Existenzgründer nicht erforderlich.

Deutsche Geschäftskredite für Existenzgründer werden in den meisten Fällen durch die KfW bereitgestellt. Die Gründerkredite der KfW, kurz für Kreditanstalt für Wiederaufbau, können Sie über Ihre Hausbank, aber auch direkt bei der KfW beantragen. Das “Startgeld” ist etwa für Investitionen und laufende Kosten vorgesehen und sichert Ihnen bis zu 125.000€ und zwei tilgungsfreie Jahre bei einem effektiven Jahreszins von 3,44 % zu. Eigenkapital ist für diesen Kredit für Existenzgründer nicht erforderlich.

Für wen dieser Geschäftskredit geeignet ist:

- KMUs in der Gründungsphase ohne Eigenkapital

- Junge Unternehmen mit niedriger Liquidität (zwei Jahre Tilgungsfreiheit)

Klassische Geschäftskredite

Planen Sie mittel- oder langfristige Investitionen in sechs- bis siebenstelliger Höhe? Sichern Sie sich unter Hinzunahme von Eigenkapital und Sicherheiten Bau-, Investitions- und Betriebsmittelkredite für Ihr Wachstum.

3. Targobank

Die Targobank bietet flexible Optionen für Geschäftskunden, die auf der Suche nach Finanzierungsoptionen sind. Die Geschäftskredite der Targobank sind für Laufzeiten von 12 bis 84 Monaten verfügbar und können bis zu 100.000€ umfassen. Der effektive Jahreszins für Ihren Geschäftskredit bewegt sich zwischen 4,99 % und 10,95 %, je nach Kreditentscheidung der Targobank. Die Kreditanfrage erfolgt über die offizielle Website der Bank; die Kreditentscheidung erfolgt nach Angaben der Bank schnell.

Die Targobank bietet flexible Optionen für Geschäftskunden, die auf der Suche nach Finanzierungsoptionen sind. Die Geschäftskredite der Targobank sind für Laufzeiten von 12 bis 84 Monaten verfügbar und können bis zu 100.000€ umfassen. Der effektive Jahreszins für Ihren Geschäftskredit bewegt sich zwischen 4,99 % und 10,95 %, je nach Kreditentscheidung der Targobank. Die Kreditanfrage erfolgt über die offizielle Website der Bank; die Kreditentscheidung erfolgt nach Angaben der Bank schnell.

Für wen dieser Geschäftskredit geeignet ist:

- Einzelunternehmer und Freiberufler:innen

- Personen- und Kapitalgesellschaften mit Wohnsitz in Deutschland

- Mindesteinkommen von 14.000€ und Existenz von mindestens drei Jahren

4. Deutsche Bank

Die Geschäftskredite der Deutschen Bank bieten Ihnen noch mehr Flexibilität für langfristige Investitionen in Ihr Unternehmen. Das “BusinessDarlehen” kann bis zu 250.000€ und bis zu 180 Monate Laufzeit umfassen. Damit ist es das ideale Werkzeug, um Ihr Unternehmen langfristig zu skalieren. Der feste Sollzinssatz für das Business-Darlehen der Deutschen Bank beträgt 4,69 %. Beachten Sie, dass Sie den kompletten Kreditrahmen nur bei entsprechender Bonität ausschöpfen können.

Die Geschäftskredite der Deutschen Bank bieten Ihnen noch mehr Flexibilität für langfristige Investitionen in Ihr Unternehmen. Das “BusinessDarlehen” kann bis zu 250.000€ und bis zu 180 Monate Laufzeit umfassen. Damit ist es das ideale Werkzeug, um Ihr Unternehmen langfristig zu skalieren. Der feste Sollzinssatz für das Business-Darlehen der Deutschen Bank beträgt 4,69 %. Beachten Sie, dass Sie den kompletten Kreditrahmen nur bei entsprechender Bonität ausschöpfen können.

Für wen dieser Geschäftskredit geeignet ist:

- Selbstständige und Unternehmen

- Unternehmer mit Wohnsitz in Deutschland und mind. drei Jahren Existenz

Geschäftskreditkarten mit Dispo

Benötigen Sie eine kurzfristige Finanzspritze? Beantragen Sie eine Firmenkreditkarte mit Dispo-Funktion. Diese Kreditkarten bieten Ihnen einen Kontokorrentkredit in vier- bis fünfstelliger Höhe, der bei Tilgung im selben Monat sogar zinsfrei ist.

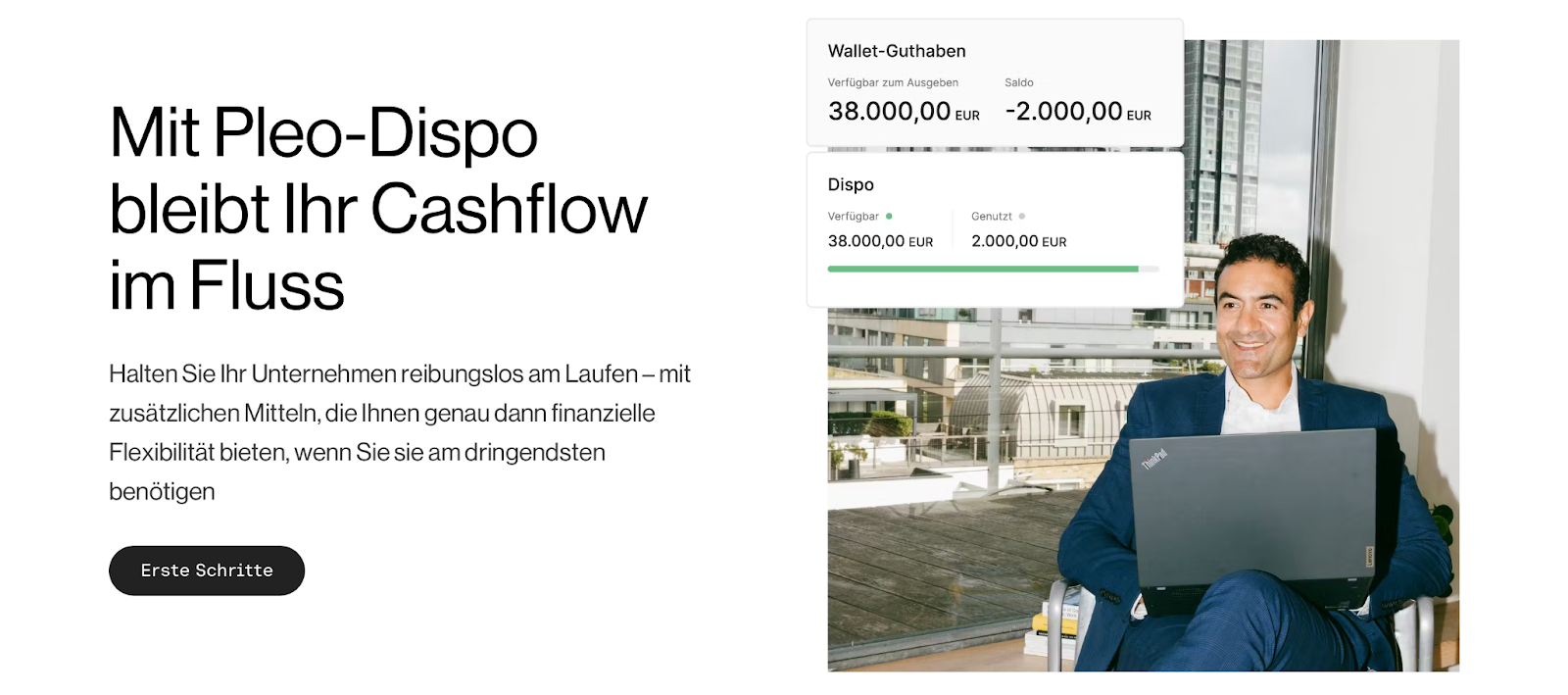

5. Pleo

Pleo Firmenkarten sind Kreditkarten für Mitarbeiterausgaben. Sie lassen sich für jeden beliebigen Zweck im Unternehmen ausstellen, anpassen und auch wieder kündigen. Mit selbst gewählten Kartenlimits können Sie zudem sicherstellen, dass alle Ihre Mitarbeiter:innen immer die passenden Mittel zur Verfügung haben. Und der Geschäftskredit?

Jede Pleo Firmenkarte hat Zugriff auf den Pleo Dispo, einen Kontokorrentkredit, der direkt an das Geschäftskonto gekoppelt ist und Zahlungen von Einkäufen, Rechnungen, Pleo Gebühren und Spesen erlaubt. So bleiben Sie auch in hektischen Zeiten liquide. Rückzahlungen im selben Monat sind zinsfrei; danach fallen Zinsen von 6 % bis 18 % an. Ihr Kreditrahmen wird anhand Ihrer Zahlungshistorie ermittelt und kann bis zu 250.000€ umfassen.

Für wen dieser Geschäftskredit geeignet ist:

- Dynamische KMUs mit zahlreichen Zahlungsflows

- Unternehmen und Selbstständige mit kurzfristigen Liquiditätsengpässen

- Unternehmen mit saisonalen Cashflow-Schwankungen

Firmenkarte statt Bankkredit? Erfahren Sie in diesem Ratgeber mehr über Firmenkarten und Ihre vielfältigen Anwendungsfälle.

Geschäftskredite für Selbstständige

Selbstständig, aber nicht auf sich allein gestellt. Nutzen Sie die Vorteile von Geschäftskrediten für Selbstständige, um einen Firmenkredit zu erhalten, der wirklich zu Ihnen passt.

6. ING

Die ING Bank bietet Geschäftskredite für selbstständige Freiberufler mit einem ING Geschäftskonto an. Diese können unkompliziert online über Ihr Geschäftskonto beantragt werden. Geben Sie Ihren gewünschten Kreditbetrag und die Laufzeit an und erfahren Sie dank der direkten Bonitätsprüfung sofort die Kreditentscheidung. Genehmigte Geschäftskredite werden auf das Geschäftskonto ausgezahlt und umfassen bis zu 100.000€. Sondertilgungen und vorzeitige Rückzahlungen sind laut ING ebenfalls kostenlos möglich.

Die ING Bank bietet Geschäftskredite für selbstständige Freiberufler mit einem ING Geschäftskonto an. Diese können unkompliziert online über Ihr Geschäftskonto beantragt werden. Geben Sie Ihren gewünschten Kreditbetrag und die Laufzeit an und erfahren Sie dank der direkten Bonitätsprüfung sofort die Kreditentscheidung. Genehmigte Geschäftskredite werden auf das Geschäftskonto ausgezahlt und umfassen bis zu 100.000€. Sondertilgungen und vorzeitige Rückzahlungen sind laut ING ebenfalls kostenlos möglich.

Für wen dieser Geschäftskredit geeignet ist:

- Einzelunternehmen, Freiberufler:innen und eingetragene Kaufleute mit ING Geschäftskonto

- Unternehmen mit Sitz in Deutschland, mind. zwei Jahren Existenz und einem Vorjahresumsatz von mind. 50.000€

7. EthikBank

Arbeiten Sie an einem sozialen oder nachhaltigen Projekt, könnten Sie zudem für einen Geschäftskredit der EthikBank infrage kommen. Diese gibt Kredite von 10.000€ bis zu 500.000€ für KMUs, Selbstständige, Freiberufler:innen und gemeinnützige Organisationen aus, die ein Geschäftskonto bei der EthikBank haben. Die maximale Laufzeit der Geschäftskredite für Selbstständige beträgt 96 Monate. Der feste Sollzins des Sofortkredites bis 100.000€ beträgt 5,90 %; größere Kredite werden individuell berechnet.

Arbeiten Sie an einem sozialen oder nachhaltigen Projekt, könnten Sie zudem für einen Geschäftskredit der EthikBank infrage kommen. Diese gibt Kredite von 10.000€ bis zu 500.000€ für KMUs, Selbstständige, Freiberufler:innen und gemeinnützige Organisationen aus, die ein Geschäftskonto bei der EthikBank haben. Die maximale Laufzeit der Geschäftskredite für Selbstständige beträgt 96 Monate. Der feste Sollzins des Sofortkredites bis 100.000€ beträgt 5,90 %; größere Kredite werden individuell berechnet.

Für wen dieser Geschäftskredit geeignet ist:

- KMUs, Selbstständige, Freiberufler:innen und gemeinnützige Organisationen mit einem EthikBank Geschäftskonto

- Soziale und nachhaltige Projekte

Geschäftskredite ohne Eigenkapital

Kein Eigenkapital? Kein Problem. Auch wenn Sie bei traditionellen Banken schlechte Karten haben, gibt es tolle alternative Finanzierungsmöglichkeiten. Förderbanken und Crowdlending-Plattformen sind Ihr Schlüssel zum Geschäftskredit ohne Eigenkapital.

8. Euregiofinanz Aachen

Der Gewerbekredit ohne Eigenkapital der Euregiofinanz Aachen ist schnell und unkompliziert beantragt und sichert KMUs bis zu 750.000€ bei einem Laufzeit von bis zu 60 Monaten zu. Selbstständige und Einzelunternehmen erhalten Zugang zu Krediten von bis zu 75.000€ bei einer Laufzeit von bis zu 36 Monaten. Die Verwendung des Darlehens wird nicht geprüft; Eigenkapital muss nicht eingebracht werden.

Der Gewerbekredit ohne Eigenkapital der Euregiofinanz Aachen ist schnell und unkompliziert beantragt und sichert KMUs bis zu 750.000€ bei einem Laufzeit von bis zu 60 Monaten zu. Selbstständige und Einzelunternehmen erhalten Zugang zu Krediten von bis zu 75.000€ bei einer Laufzeit von bis zu 36 Monaten. Die Verwendung des Darlehens wird nicht geprüft; Eigenkapital muss nicht eingebracht werden.

Für wen dieser Geschäftskredit geeignet ist:

- KMUs, Einzelunternehmen und Solo-Selbstständige

- Unternehmen mit deutschem Sitz, mind. zwei Jahren Existent und einem Mindestbruttoumsatz von 50.000€

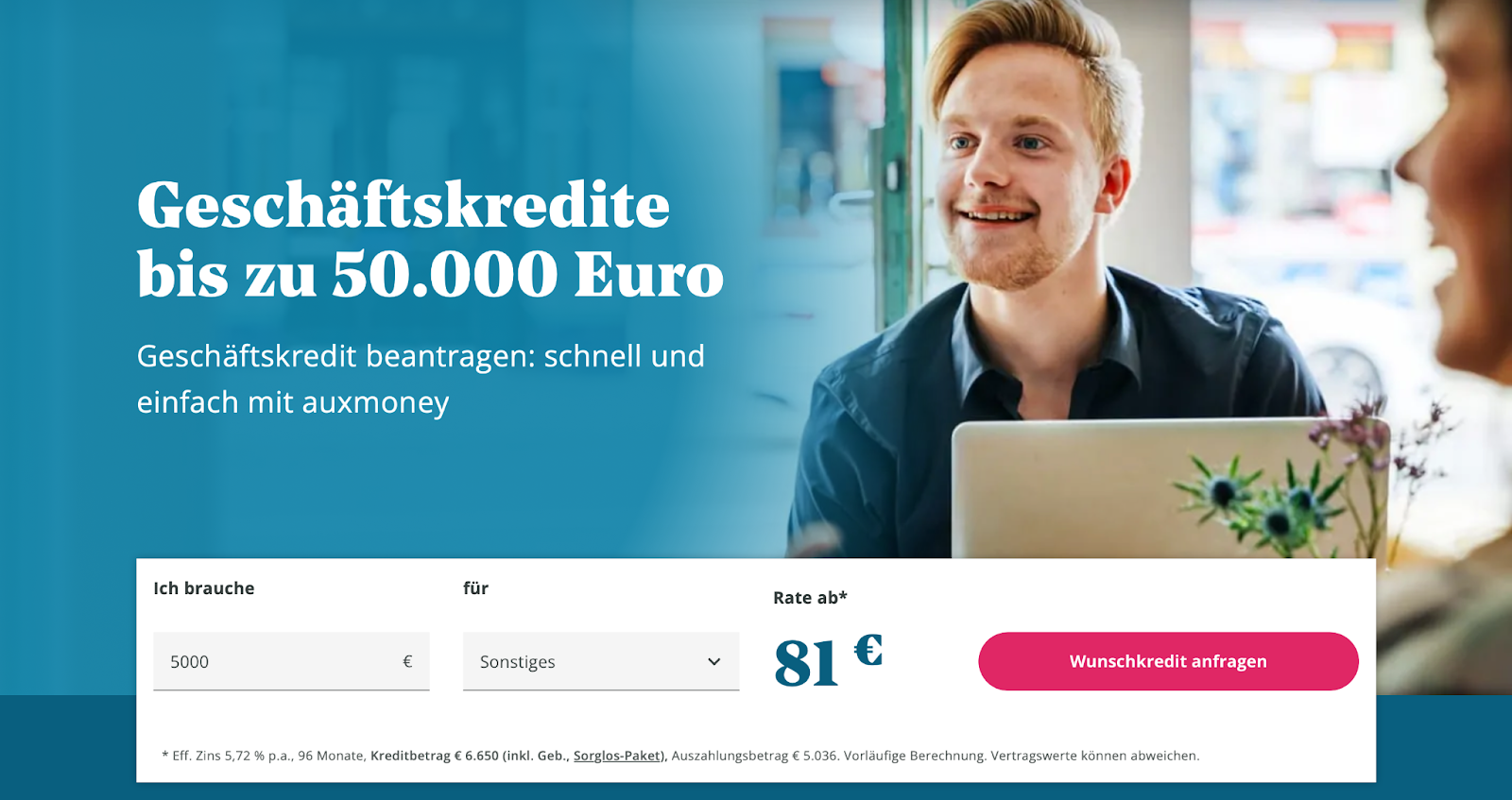

9. Auxmoney

Die Crowdlending-Plattform Auxmoney bietet eine attraktive Alternative für die Kreditaufnahme zum klassischen Gang zur Bank. Bei Auxmoney stellen Sie Ihre Kreditanfrage auf einem Online-Marktplatz und sichern sich Ihre Finanzierung von privaten Anlegern. Die Geschäftskredite ohne Eigenkapital von Auxmoney beginnen schon bei 1.000€ und umfassen bis zu 50.000€, haben eine Laufzeit von bis zu 84 Monaten und bieten flexible Tilgungsoptionen. Der effektive Jahreszins bei Auxmoney beträgt 5,71 %.

Für wen dieser Geschäftskredit geeignet ist:

- KMUs, Solo-Selbstständige und Freiberufler:innen

- Volljährige mit Wohnsitz und Bankkonto in Deutschland und regelmäßigem Einkommen

- Kreditnehmer mit SCHUFA-Eintrag

Das ist bei der Auswahl eines Kredits für Ihr Unternehmen zu beachten

Für den perfekten Geschäftskredit ist weitaus mehr ausschlaggebend, als nur die Höhe der Förderung. Prüfen Sie jeden Anbieter, der für Sie infrage kommt, auf die folgenden Kriterien:

- Kredithöhe: Prüfen Sie beim Vergleich unterschiedlicher Anbieter, welche Bank Ihren finanziellen Bedarf mit Ihrem Darlehen am besten decken kann. Höhere Darlehen sind oft durch Eigenkapital oder Sicherheiten möglich.

- Laufzeit: Messen Sie die Laufzeit Ihres Kredits an Ihren Bedürfnissen. Überbrücken Sie kurzfristige finanzielle Engpässe kann eine kurze Laufzeit sinnvoll sein; langfristige Investitionen sollten durch lange Laufzeiten gedeckt werden.

- Zinssatz: Prüfen Sie, welcher Zinssatz bei Ihrem Kreditbetrag fällig wird. Vergleichen Sie diesen mit anderen Anbietern. Beachten Sie, dass der Zinssatz oft unter Berücksichtigung der Bonitätsprüfung individuell berechnet wird.

- Zinsbindung: Die Zinsbindung ist bei Krediten mit langer Laufzeit wichtig und schützt Sie vor steigenden Kosten bei der Rückzahlung Ihres Kredits. Andersrum bedeutet eine kurze Zinsbindung auch einen niedrigen Darlehenszins.

- Tilgungsplan: Gerade zu Beginn Ihrer unternehmerischen Existenz sollten Sie genau auf den Tilgungsplan achten und sich zwei Fragen stellen: Wie hoch fallen die monatlichen Raten aus? Besteht die Möglichkeit auf einen tilgungsfreien Zeitraum?

- Außerplanmäßige Tilgung: Bei großem finanziellen Erfolg kann die Aussicht auf eine außerplanmäßige Tilgung Ihre Verpflichtungen vorzeitig beenden. Ebenso kann dies bei der Umwälzung auf einen günstigeren Kredit sinnvoll sein.

Fazit

Die Produktvielfalt rund um Geschäftskredite unterstreicht, wie wichtig es ist, dass Sie genau über Ihren Kreditbedarf Bescheid wissen, bevor Sie Ihre Kreditanfrage stellen. Vergleichen Sie Angebot unter Berücksichtigung Ihrer Bedürfnisse, Pläne und Ziele. Lassen Sie sich zu jedem einzelnen Unternehmerkredit beraten und holen Sie konkrete Angebote ein. Prüfen Sie die Konditionen eines jeden Kredits genau und entscheiden Sie sich für das Produkt, das am besten zu Ihrer individuellen Situation passt.

Die Anfrage eines Geschäftskredites kann langwierig sein und eine positive Kreditentscheidung ist alles andere als garantiert. Setzen Sie deshalb bei kurzfristigen Kreditbedarf auf flexible Angebote, wie z. B. die Pleo Firmenkarten. Diese bieten einen flexiblen Kontokorrentkredit von bis zu 250.000€, der jederzeit aktiviert werden kann und bei Tilgung im selben Monat sogar kostenlos ist.