TVA et Comptabilité - Le Guide (fonctionnement, obligations, écritures comptables)

Points clés à retenir :

|

Vous souhaitez en savoir plus sur la TVA en comptabilité ? Comment cela fonctionne ? Quelles écritures passer ? Suivez le guide !

La TVA (Taxe sur la Valeur Ajoutée) est un impôt indirect sur la consommation appliqué sur la plupart des biens et services vendus en France. Cette taxe tient une place importante dans la comptabilité des entreprises. Collectée auprès des clients, elle est ensuite déduite des achats et déclarée à l'administration fiscale. Comment fonctionne la TVA ? Quelles écritures comptables enregistrer selon qu'il s'agisse d'achats, d'immobilisations, de ventes ou de crédits de TVA ? Grâce à notre guide, apprenez en plus sur la TVA en comptabilité.

Fonctionnement de la TVA

Avant d'aborder la comptabilisation de la TVA, faisons un rapide rappel sur le fonctionnement de cette taxe.

Principe de la taxe sur la valeur ajoutée

La TVA repose sur un principe de collecte et de déduction. La TVA collectée désigne la TVA facturée par l’entreprise à ses clients. La TVA déductible désigne la TVA acquittée par l’entreprise. L'entreprise agit ainsi comme un intermédiaire entre l'administration fiscale et le consommateur final.

La différence entre la TVA collectée et la TVA déductible détermine le montant de la TVA exigible (montant de TVA à reverser au Trésor public). Ce mécanisme fonctionne aussi bien pour les échanges en France (TVA française) que pour les échanges entre pays de l’Union européenne (TVA intracommunautaire).

Pour savoir si vous devez une TVA à l'administration fiscale vous devez savoir si la TVA collectée est supérieure à la TVA déductible, l'entreprise devra verser la différence au Trésor public.

Le calcul est simple, si par exemple, l'entreprise a collecté 200 € de TVA sur ses ventes et a payé 100 € de TVA sur ses achats il vous suffit de calculer le différentiel: 200 € - 100 € = 100 €. L'entreprise devra verser 100 € de TVA au Trésor public.

Par contre, si la TVA déductible est supérieure à la TVA collectée, l'entreprise dispose d'un crédit de TVA. Ce crédit peut être soit reporté sur la période suivante, soit remboursé par l'administration fiscale, selon les conditions.

Par exemple, si l'entreprise a collecté 150 € de TVA sur ses ventes et a payé 200 € de TVA sur ses achats, le différentiel est de 200 € - 150 € soit de 50 €. L'entreprise dispose d'un crédit de TVA de 50 €. Ce montant peut être reporté sur la prochaine déclaration de TVA ou être remboursé.

Comment calculer la TVA?

Le calcul de la TVA permet de connaître à la fois le montant TTC (Toutes Taxes Comprises) et le montant HT (Hors Taxes), en fonction du taux de TVA appliqué. Pour cela différentes formules sont à connaître:

- Calcul du montant TTC à partir du montant HT

Lorsque vous avez le montant hors taxes (HT) et que vous souhaitez obtenir le montant toutes taxes comprises (TTC), vous utilisez la formule suivante :

TTC = HT + (HT x TVA / 100)

-

Calcul du montant HT à partir du montant TTC

Lorsque vous avez le montant TTC et que vous souhaitez obtenir le montant HT, vous utilisez la formule suivante :

HT = (100 x TTC) / (100 + TVA)

Comment facturer avec la TVA ?

Sur la facture, certaines mentions sont obligatoires:

- Identité de l'entreprise : Nom, adresse, numéro SIREN et numéro de TVA intracommunautaire.

- Identité du client : Nom, adresse et numéro de TVA intracommunautaire (si applicable).

- Description des biens ou services : Détail des produits/services, quantité et prix unitaire HT.

- Taux de TVA : Taux appliqué (ex. 5,5 %, 20 %), ou mention d'exonération (ex. "Exonération de TVA, article 293 B du CGI").

- Montant de la TVA : Calculée selon le taux appliqué.

- Montant total TTC : Somme du montant HT et de la TVA.

- Numéro et date de la facture : Numéro unique et date d'émission.

- Conditions de paiement : Délai et modalités de paiement.

Rectifier la TVA

Si vous avez une erreur sur votre facture ou votre déclaration de TVA, vous pouvez la rectifier. Les erreurs les plus courantes sont: les erreurs de taux ou de montant de TVA, l’omission de TVA ou des informations incorrectes sur la facture. Si vous avez trop perçu, la TVA peut être remboursée ou reportée sur la prochaine déclaration. Si au contraire, il y a sous-évaluation, il faudra alors émettre une facture rectificative et payer la TVA due. Sachez qu’il peut y avoir des pénalités si les rectifications sont trop tardives.

Les sanctions en cas de non-versement de la TVA

Si votre entreprise oublie ou refuse de verser la TVA à l'administration fiscale vous risquez d'être pénalisé :

- Pénalité en cas de non-déclaration ou déclaration tardive :

- Amende de 10 % : En cas de non-déclaration ou de déclaration tardive sans justification valable.

- Amende de 40 % : En cas de déclaration inexacte ou de fraude, notamment si l'administration estime qu'il y a intention de dissimulation de TVA.

- Intérêts appliqués en cas de retard :

- Taux de 0,2 % par mois : Des intérêts sont appliqués pour chaque mois de retard dans le paiement de la TVA due.

- Pénalité pour non-paiement de la TVA :

- En cas de non-paiement, des pénalités peuvent être appliquées sur le montant de la TVA non réglée, en plus des intérêts de retard.

- Sanctions pénales :

- En cas de fraude ou de tentative de fraude, des sanctions plus graves peuvent inclure des amendes pénales et des peines de prison (jusqu'à 5 ans de prison et une amende de 375 000 € pour une fraude importante).

Les différents régimes de TVA

Trois types de régime de TVA conditionnent les règles applicables en matière de déclaration et de paiement de la taxe sur la valeur ajoutée. Ces différents régimes de TVA dépendent du chiffre d'affaires annuel des entreprises.

Le régime de la franchise en base de TVA

Avec le régime de la franchise en base de TVA, l'entreprise bénéficie d’une exonération de déclaration et de paiement de la TVA sur les prestations et les ventes qu'elle réalise. Ce régime fiscal s'applique aux entreprises dont le chiffre d'affaires de l'année précédente n’excède pas :

- 91 900 euros pour l'activité commerciale et d'hébergement (majoré à 101 000 euros)

- 36 800 euros pour les prestations de service (majoré à 44 500 euros).

Le régime simplifié de TVA

Avec le régime réel simplifié d’imposition, l'entreprise dispose d’un allègement des obligations en matière de déclaration et de paiement de TVA. Dans cette configuration, l'entreprise n’effectue qu’une déclaration de TVA annuelle. Le paiement est fractionné en deux acomptes. Ce régime fiscal concerne les entreprises affichant un montant annuel de TVA exigible est inférieur à 15 000 euros et un chiffre d'affaires de l'année précédente compris entre :

- 36 800 et 254 000 euros pour les prestations de services ;

- 91 900 et 840 000 euros pour l'activité commerciale et d'hébergement.

Le régime réel normal de TVA

Avec le régime réel normal de TVA, l'entreprise peut déclarer sa TVA tous les mois ou tous les trimestres. Ce régime fiscal s'applique aux entreprises dont le chiffre d'affaires de l'année précédente excède:

- 818 000 euros HT pour une activité commerciale.

- 247 000 euros HT pour une activité de prestations de services.

Sont également soumise au régime réel normal de TVA :

- les entreprises exclues du régime réel simplifié d'imposition par une disposition légale.

- les entreprises ayant opté pour le réel normal alors qu’elles relèvent de plein droit à un autre régime fiscal.

Les entreprises relevant au réel normal dont le montant annuel de TVA nette due est inférieur à 4 000 euros déclarent et payent trimestriellement la TVA .

Fonctionnement de la déclaration de TVA

La déclaration de TVA est le document recensant l’ensemble des opérations imposables à la TVA au titre du mois ou du trimestre précédent, voire de l'année précédente. Elle répertorie la TVA brute (TVA collectée) due et la TVA déductible. Après calcul, la déclaration de TVA fait ressortir la TVA due par l'entreprise au Trésor Public (TVA nette) ou le crédit de TVA qu'elle est en droit de se faire rembourser. Le crédit de TVA peut être reporté sur la prochaine déclaration de TVA ou être directement remboursé. Le calcul et la déclaration de la TVA dépendent du régime d'imposition de l'entreprise, et il est important de respecter les échéances pour éviter des pénalités.

Il existe différents types de formulaire et d'échéance selon le régime d'imposition :

Les formulaires de déclaration de TVA sont les suivant :

-

Formulaire CA3 (régime réel normal): Il permet de déclarer la TVA collectée, la TVA déductible et de calculer la TVA nette à payer ou le crédit de TVA à récupérer.

Pour qui ? Les entreprises soumises au régime réel normal, qui déclarent la TVA mensuellement ou trimestriellement.

Quelle fréquence ? Mensuelle, si la TVA due est supérieure à 4 000 € par an et trimestrielle, si la TVA due est inférieure à 4 000 € par an.

- Formulaire CA12 (régime simplifié) : Ce formulaire récapitule l'ensemble des opérations de l'année, avec la TVA collectée et déductible, et les acomptes déjà versés.

Pour qui ? Les entreprises relevant du régime simplifié de TVA (notamment celles dont le chiffre d'affaires est inférieur aux seuils du régime réel normal).

Quelle fréquence : Déclaration annuelle avec acomptes semestriels.

- Formulaire CA1 (franchise en base de TVA)

Pour qui ? Entreprises exonérées de TVA en raison de leur chiffre d'affaires (franchise en base de TVA).

Quelle fréquence ? Pas de déclaration régulière à faire, elles ne collectent pas la TVA.

Les Échéances de déclaration et de paiement :

- Régime réel normal (mensuel) : La déclaration CA3 doit être déposée au plus tard le 19 du mois suivant la période concernée (mois précédent). Par exemple, pour la TVA de janvier, la déclaration doit être faite avant le 19 février.

- Régime réel normal (trimestriel) : La déclaration doit être effectuée au plus tard le 19 du mois suivant la fin du trimestre concerné. Par exemple, pour le 1er trimestre (janvier-mars), la déclaration doit être faite avant le 19 avril.

- Régime simplifié (déclaration annuelle, CA12) : Les entreprises doivent déposer cette déclaration avant le 2e jour ouvré suivant le 1er mai de l'année suivante pour l'année précédente. Les acomptes doivent être réglés en juillet et décembre.

A savoir, la déclaration de TVA se fait désormais en ligne pour toutes les entreprises, via le site impots.gouv.fr afin de soumettre la déclaration directement à l'administration fiscale et de payer la TVA due en ligne par prélèvement ou virement bancaire.

Si une entreprise ne déclare pas sa TVA ou la déclare en retard, des pénalités peuvent être appliquées. Soit une amende de 10 % pour retard de déclaration ou une majoration de 5 à 40 % en fonction de la gravité du manquement (déclaration incorrecte, fraude).

Comment comptabiliser la TVA sur les achats ?

Pour la comptabilisation de la TVA sur les achats , on inscrit au crédit du compte 401 (Fournisseurs) le montant TTC de la facture. En contrepartie, on débite le compte de charge (classe 6) adéquat pour le montant hors taxe. On débite ensuite le compte 4456 (TVA déductible) du montant de la TVA.

Comment comptabiliser la TVA sur les achats intracommunautaires ?

Pour la comptabilisation de la TVA sur les achats intracommunautaires, on inscrit au crédit du compte 401 (Fournisseurs) pour le montant de la facture. On crédite le compte 4452 (TVA due intracommunautaire) pour le montant de la TVA intracommunautaire due. On obtient le montant de la TVA intracommunautaire due en multipliant le montant de la facture par le taux de TVA .

En contrepartie, on débite les comptes :

- 445662 (TVA déductible intracommunautaire) pour le montant de la TVA intracommunautaire due ;

- le compte de charge (classe 6) approprié pour le montant de la facture.

Comment comptabiliser la TVA sur les immobilisations ?

Pour la comptabilisation de la TVA sur les immobilisations, on crédite le compte 404 (Fournisseurs d’immobilisations).

En contrepartie, on débite le compte Immobilisations (classe 2) pour son montant hors taxes. Le montant de la TVA est quant à lui porté au débit du compte 44562 (TVA sur immobilisations).

Lorsque la TVA ne peut pas être récupérée, la comptabilisation de la TVA sur les immobilisations est enregistrée au débit compte de la classe 2 adéquat pour le montant TTC.

Comment comptabiliser la TVA sur les ventes ?

Pour la comptabilisation de la TVA sur les ventes, on porte au débit du compte 411 (Clients) le montant TTC de la facture.

En contrepartie, on inscrit au crédit du compte de produit (classe 7) adéquat le montant HT, puis on crédite le compte 4457 (TVA collectée) pour le montant de la TVA.

Comment comptabiliser la déclaration de TVA (OD) ?

En comptabilité, la TVA déclarée à l’administration fiscale est généralement reportée dans le journal des opérations diverses (OD). On regarde les différences d'écriture entre l'enregistrement de la déclaration de TVA CA3 et de la déclaration de TVA CA12.

Comment comptabiliser la déclaration de TVA CA3

Pour la comptabilisation de la déclaration de TVA CA3, on débite les comptes :

- 4457 (TVA collecté) pour le montant de la TVA exigible ;

- 4452 (TVA due intracommunautaire) pour le montant de la TVA intracommunautaire autoliquidée ;

- 44567 (Crédit de TVA) lorsqu'il y a un crédit de TVA.

En contrepartie, on crédite les comptes :

- 4456 (TVA déductible) pour le montant de la TVA déductible sur immobilisations, sur autres biens et services et pour l’éventuel crédit de TVA issu de la déclaration de l’année précédente ;

- 445662 (TVA déductible intracommunautaire) pour le montant de la TVA intracommunautaire ;

- 445651 (TVA à décaisser) pour le montant de la TVA due.

Comment comptabiliser la déclaration de TVA CA12 ?

La comptabilisation de la déclaration annuelle de TVA CA12, ressemble en majeure partie à la comptabilisation de la déclaration mensuelle ou trimestrielle de TVA CA3. La différence provient de l’enregistrement des acomptes de TVA au compte 44581.

Pour la comptabilisation des acomptes de TVA versés, on débite le compte 44581 (Acomptes - régime simplifié d’imposition). En contrepartie, on crédite le compte 512 (Banque).

Comment comptabiliser un crédit de TVA ?

En cas de crédit de TVA, les entreprises peuvent en demander le remboursement. Nous vous présentons ici le traitement comptable d’une demande de remboursement de crédit de TVA et le traitement comptable du remboursement de TVA sur le compte bancaire.

Comptabilisation d’une demande de remboursement de crédit de TVA

Pour la comptabilisation d’une demande de remboursement de crédit de TVA, on débite le compte 44583 (Remboursement de taxes sur le chiffre d’affaires demandé) pour le montant de la demande de remboursement de TVA. En contrepartie, on crédite le compte 44567 (Crédit de TVA à reporter) pour ce même montant.

Comptabilisation du remboursement de crédit de TVA

Pour la comptabilisation du remboursement de crédit de TVA , on débite le compte 512 (Banque). En contrepartie, on crédite le compte 44583 (Remboursement de taxes sur le chiffre d’affaires demandé) pour ce même montant.

Les écritures sont les mêmes qu’il s’agisse d’un crédit de TVA figurant dans une déclaration CA3 ou dans une déclaration CA12.

L'article 293 B du Code général des impôts (CGI)

L'article 293 B du Code général des impôts (CGI) concerne le régime de franchise en base de TVA, qui exempte certaines entreprises de la déclaration et du paiement de la taxe sur la valeur ajoutée sur leurs prestations de services et leurs ventes. Ce régime fiscal s'applique aux entreprises dont le chiffre d'affaires annuel ne dépasse pas certains seuils définis par l'administration fiscale, variant en fonction du secteur d'activité. Les entreprises bénéficiant de cette franchise doivent indiquer sur leurs factures la mention "TVA non applicable - article 293 B du CGI". En cas de dépassement des seuils, l'entreprise perd son droit à l'exonération de TVA et doit ajuster sa facturation en conséquence. Ainsi, l'article 293 B établit les règles et les critères d'éligibilité pour ce régime fiscal spécifique en matière de TVA.

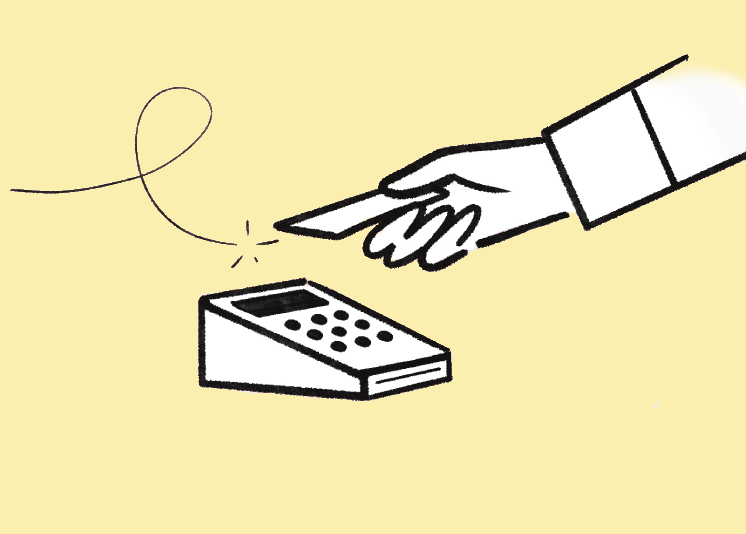

Pleo, solution de dépenses professionnelles prête à l'emploi, propose des cartes affaires et une gestion des notes de frais automatisée pour les dirigeants d'entreprise et leurs collaborateurs. Avec notre interface 100 % digitale, vous suivez les dépenses de votre entreprise en temps réel. Vos transactions sont synchronisées avec votre système de suivi comptable pour une meilleure gestion des dépenses au quotidien.